Acciones de Anglo American saltan 16% tras oferta de BHP por la compañía

Algunos accionistas de la minera tildaron de poco atractiva la propuesta y sostuvieron que “no refleja el valor” de los activos y los planes de la firma.

- T+

- T-

Un reordenamiento a escala mayor en la industria minera global podría ponerse en marcha. El miércoles en la noche, se informó que la compañía más grande del sector, la australiana BHP Group, realizó una oferta para comprar la totalidad de las acciones de su rival inglesa, Anglo American.

La operación fue dada a conocer por la propia Anglo American, asegurando que se trató de una oferta no solicitada y que el precio propuesto sería de US$ 39 mil millones. De concretarse la adquisición, BHP se posicionaría como la mayor productora de cobre en el mundo.

La reacción en el mercado no se hizo esperar. Este jueves, la acción de Anglo American saltó un 16,1% a US$ 32,04, al cierre de la sesión bursátil. Por su parte, los títulos de BHP cayeron 2,24% a US$ 29,36.

La operación tendría frente a frente a dos gigantes de la minería y las bolsas. Al cierre de la sesión, el valor de Anglo American en la bolsa de Londres alcanza los US$ 39.247 millones, mientras que BHP figura con una capitalización bursátil de US$ 149.582 millones.

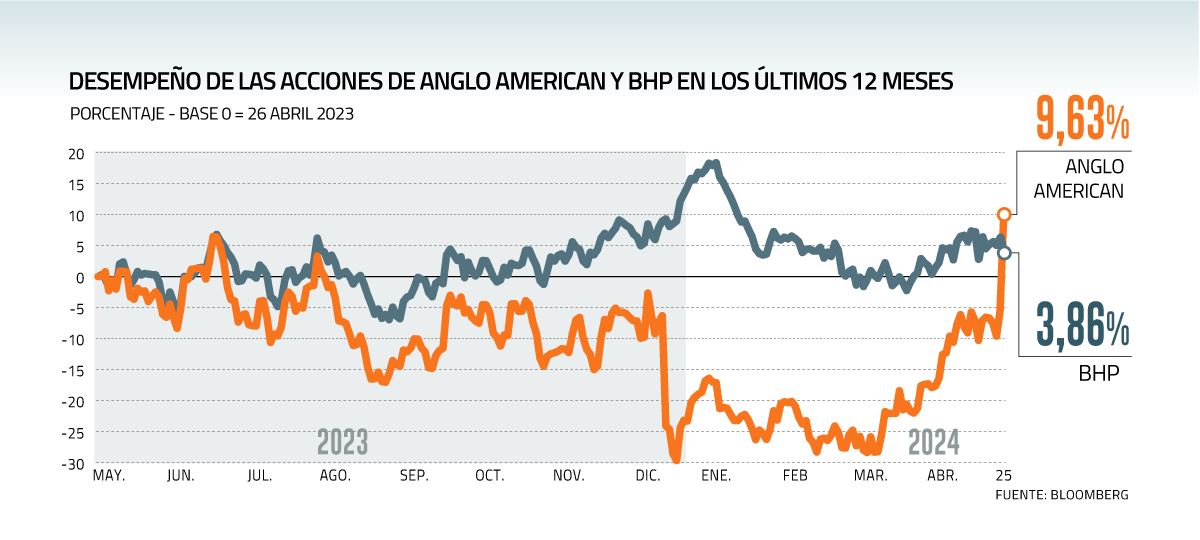

Si bien el devenir de ambas acciones se ha visto influenciado por las fluctuaciones del precio de las materias primas como el cobre, sus desempeños en la bolsa son diferentes.

En los últimos 12 meses, las acciones de Anglo American han subido un 9,63% en la Bolsa de Londres. En la evolución, la oferta de BHP jugó un rol fundamental, ya que un día antes de revelarse la propuesta, el 23 de abril, Anglo caía 5,57% en los últimos 12 meses.

Por su parte, en el último año BHP ha subido 3,86%.

Oferta no es atractiva... por ahora

Este jueves, la dirección de Anglo American no habría considerado atractiva la propuesta de oferta de adquisición de US$ 39 mil millones de BHP, según sostuvieron a Reuters dos fuentes bajo anonimato.

Esto, porque la oferta no abordaba las complejidades de la escisión de los negocios de Anglo American Platinum y Kumba Iron Ore en Sudáfrica.

BHP tiene hasta el 22 de mayo para presentar una oferta vinculante. Sin embargo, Anglo dijo que estudiaría la oferta, sin dar más detalles.

Los accionistas

Por su parte, en una declaración enviada por correo electrónico a Reuters, el gestor de cartera de Redwheel Climate Engagement Strategies, John Teahan, firma accionista de Anglo American, señaló que la propuesta de compra de BHP Group “no refleja el valor” de los activos de la minera, ni su plan de crecimiento.

El ejecutivo añadió que los detalles de la propuesta eran “incompletos” y “bastante oportunistas”, en vista de la reciente debilidad del precio de las acciones de Anglo hasta antes de la oferta.

Además, el Legal & General Investment Management, el undécimo mayor accionista de Anglo dijo a Reuters que la ecuación de canje proyectada por BHP era “una propuesta poco atractiva para los inversionistas a largo plazo”.